Rủi ro nợ xấu vẫn tiềm ẩn

Mới đây, cập nhật theo yêu cầu của Ủy ban Thường vụ Quốc hội về việc thực hiện Nghị quyết 42, tại báo cáo chính thức trình Quốc hội, Thống đốc Nguyễn Thị Hồng cho biết, lũy kế từ 15/08/2017 đến 31/12/2021, toàn hệ thống các tổ chức tín dụng đã xử lý được 380.200 tỷ đồng nợ xấu.

Đến ngày 31/12/2021, tổng nợ xấu nội bảng là 190.480 tỷ đồng, theo đó tỷ lệ nợ xấu nội bảng của hệ thống tổ chức tín dụng là 1,49%, giảm so với thời điểm trước khi triển khai Nghị quyết 42 (tại ngày 31/07/2017 tỷ lệ nợ xấu nội bảng là 2,51%).

Trao đổi với báo chí, TS. Cấn Văn Lực, chuyên gia kinh tế trưởng ngân hàng BIDV đánh giá, nợ xấu nội bảng cuối năm 2021 chỉ 1,5% như Ngân hàng Nhà nước đã báo cáo, nhưng nợ xấu tiềm ẩn là những khoản nợ buộc phải cơ cấu lại, do dịch bệnh thời gian vừa qua có thể trở thành nợ xấu nếu tình hình kinh tế vĩ mô, tình hình sản xuất kinh doanh của doanh nghiệp còn khó khăn."Chúng tôi dự báo năm 2022, nợ xấu nội bảng sẽ ở mức khoảng 2% còn nợ xấu tiềm ẩn kia có thể khoảng 6%".

Riêng với ngành tài chính tiêu dùng, nỗi lo về nợ xấu vẫn còn hiện hữu khi thu nhập của người dân vẫn chưa hồi phục hoàn toàn như thời điểm trước đại dịch. Trong khi đó lạm phát được dự báo ngày càng tăng cũng sẽ ảnh hưởng đến chi tiêu dẫn đến nhu cầu vay tiêu dùng của người dân sụt giảm.

“Bài toán” thu hồi nợ của công ty tài chính

Trước bối cảnh đó, hiện nay các công ty tài chính đang tập trung thu hồi nợ xấu cùng với đó là kiểm soát hiệu quả chất lượng tín dụng. Tuy nhiên, mảng thu hồi nợ là lĩnh vực khá khó khăn đối với ngành tài chính tiêu dùng khi các khoản vay đều là dạng tín chấp, kiến thức cũng như ý thức trả nợ của người vay còn hạn chế. Nhiều khách hàng không những không trả nợ đến hạn mà còn sẵn sàng ăn vạ và lợi dụng dư luận để trốn tránh nghĩa vụ trả nợ theo hợp đồng của mình.

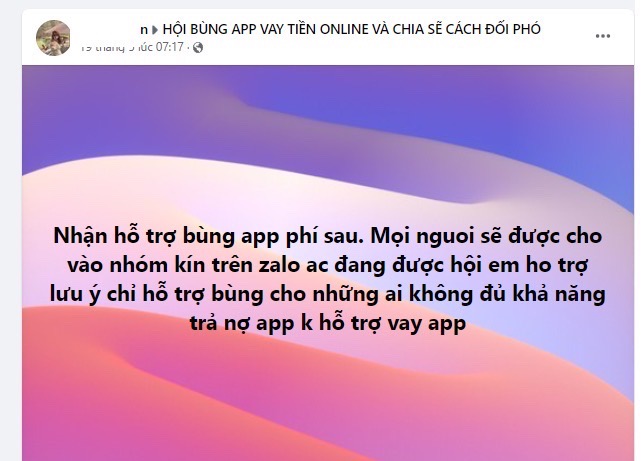

Không những vậy, việc xuất hiện ngày càng nhiều các app cho vay biến tướng, hoạt động phi pháp, mạo danh các công ty tài chính để dụ dỗ người dân vay tiền với lãi suất cao, kéo theo tình trạng người đi vay rủ nhau “bùng nợ”, bất chấp hệ lụy và rủi ro.

Điều đó đặt ra bài toán “nan giải” cho các công ty tài chính khi vừa phải đảm bảo hiệu quả thu hồi nợ kết hợp nâng cao nhận thức của người dân về các vấn đề gian lận trong vay tiêu dùng, trách nhiệm trả nợ và chủ động lựa chọn các tổ chức vay uy tín.

Tại FE CREDIT, thu hồi nợ là một trong những mảng quan trọng ảnh hưởng trực tiếp đến hoạt động kinh doanh của công ty. Do đó, tất cả các hoạt động liên quan đến chất lượng thu hồi nợ đều được công ty chú trọng phát triển và đảm bảo tuân thủ quy định pháp luật Việt Nam.

Công ty liên tục rà soát và cải thiện bộ máy quản trị rủi ro, nâng cao hiệu quả xử lý nợ xấu. Đồng thời, công ty quản lý chặt chẽ chất lượng nhân viên thu hồi nợ, đảm bảo nhân viên nắm rõ và tuân thủ quy định của công ty và nhà nước Việt Nam về công tác thu hồi nợ, tránh để xảy ra những hiểu lầm, “đánh đồng” về hoạt động của công ty tài chính với các tổ chức cho vay phi pháp, từ đó xây dựng lòng tin và ý thức trách nhiệm từ phía khách hàng.

Bên cạnh đó, công ty liên tục đưa ra các cảnh giác, khuyến cáo, nội dung giáo dục kiến thức cần thiết khi tham gia vay tiêu dùng để khách hàng tham gia vay có trách nhiệm, trách các rủi ro và hệ lụy không mong muốn.

Có thể thấy, trước nỗi lo nợ xấu ngày càng tăng, việc vừa đảm bảo hiệu quả hoạt động kinh doanh vừa ngăn chặn rủi ro gian lận ảnh hưởng tới chất lượng công tác xử lý nợ là vấn đề không hề dễ dàng.

PV