HĐQT Tổng Công ty Phát triển Đô thị Kinh Bắc – CTCP (mã chứng khoán KBC) vừa công bố Nghị quyết thông qua việc vay vốn Công ty con là Công ty TNHH Một thành viên Phát triển Đô thị Tràng Cát, hạn mức khoản vay 1.000 tỷ đồng.

Thời gian vay tối đa 5 năm kể từ ngày nhận vốn vay.

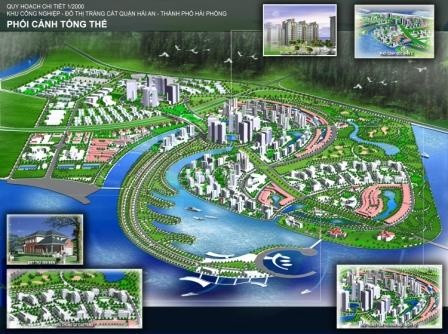

Công ty TNHH Một Thành viên Phát triển đô thị Tràng Cát là công ty con do KBC sở hữu 100% vốn điều lệ. Doanh nghiệp này được biết đến là chủ đầu tư dự án Khu đô thị và Dịch vụ Tràng Cát (Hải Phòng) có quy mô 584,9ha, tổng mức đầu tư hạ tầng dự kiến là 11.328,8 tỷ đồng.

Dự án đã được khởi công vào ngày 1/7/2015 và liên tục được Kinh Bắc rót thêm vốn đầu tư trong suốt nhiều năm qua. Tính tới cuối quý III/2024, tổng giá trị đã đầu tư lũy kế là gần 8.381 tỷ đồng. Theo đánh giá của Chứng khoán DSC, dự án hiện đang chờ phê duyệt quy hoạch và dự kiến sẽ bắt đầu mở bán vào năm 2026.

Mới đây, Kinh Bắc cũng công bố nghị quyết sử dụng toàn bộ phần vốn góp hiện có tại Công ty Tràng Cát làm tài sản thế chấp, đảm bảo nghĩa vụ trả nợ liên quan đến các khoản vay phục vụ dự án đầu tư xây dựng Khu đô thị và dịch vụ Tràng Cát tại Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank – HoSE: VPB).

Phần vốn góp mà Kinh Bắc sử dụng làm tài sản đảm bảo có giá trị 12.681 tỷ đồng, tương đương 100% vốn điều lệ của Công ty Tràng Cát. Thời gian đảm bảo sẽ tính từ ngày phát sinh các khoản vay cho đến khi toàn bộ nghĩa vụ trả nợ được hoàn tất.

Ngoài ra, HĐQT Kinh Bắc cũng thông qua việc thế chấp 15 triệu cổ phiếu tại Công ty CP Phát triển đô thị Sài Gòn Tây Bắc (SCD) làm tài sản bảo đảm cho khoản vay trên.

Thời hạn đảm bảo được tính từ ngày phát sinh các khoản vay cho đến khi toàn bộ nghĩa vụ trả nợ hoàn tất. Chi tiết về giá trị khoản vay của Công ty Tràng Cát tại VPBank không được nêu trong nghị quyết HĐQT của Kinh Bắc.

Trên sàn chứng khoán, cổ phiếu KBC đang dừng ở mức 27.600 đồng/cổ phiếu, giảm khoảng 13% so với vùng giá hồi đầu năm.

Trước đó vào tháng 11, Đô thị Kinh Bắc đã thông qua việc triển khai chào bán 250 triệu cổ phiếu cho 11 nhà đầu tư chứng khoán chuyên nghiệp.

Theo đó, HĐQT công ty đưa ra mức giá chào bán bán dự kiến bằng 80% giá đóng cửa bình quân của 30 phiên giao dịch liên trước ngày chấp nhận hồ sơ đăng ký và không thấp hơn 16.200 đồng/cổ phiếu.

Thời gian chào bán dự kiến diễn ra từ quý I đến quý III/2025, sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

An Nguyên (t/h)