Công ty CP Chứng khoán SSI (mã chứng khoán: SSI) mới đây đã công bố Nghị quyết HĐQT về việc thông qua kế hoạch kinh doanh năm 2024. Theo đó, SSI đặt mục tiêu doanh thu hợp nhất năm 2024 đạt 8.112 tỉ đồng; lợi nhuận trước thuế hợp nhất đạt 3.398 tỉ đồng. Nếu hoàn thành như kế hoạch đặt ra, đây sẽ là mức lợi nhuận cao nhất trong lịch sử của SSI.

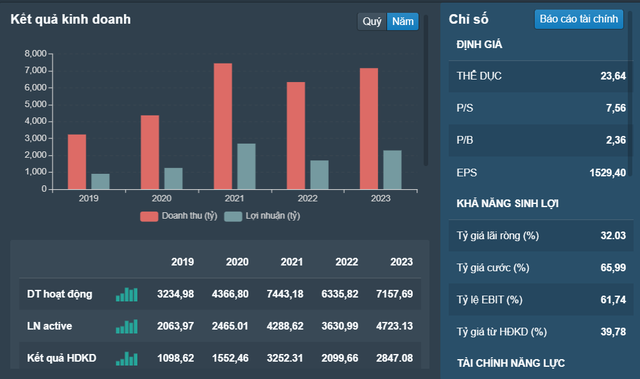

Trong năm ngoái, SSI ghi nhận tổng doanh thu hoạt động đạt 7.158 tỉ đồng, tăng 13% so với năm 2022 và lợi nhuận trước thuế đạt 2.849 tỉ đồng, tăng 35% so với cùng kỳ, vượt 12% kế hoạch.

Theo tài liệu, SSI dự kiến trình Đại hội đồng cổ đông thông qua phương án phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) năm 2024. Tiếp tục thực hiện phương án chào bán, phát hành cổ phiếu đã được Đại hội đồng cổ đông thông qua trong năm 2023...

Hồi cuối tháng 12-2023, cổ đông SSI đã thông qua phương án phát hành thêm hơn 453 triệu cổ phiếu để tăng vốn điều lệ từ 15.111 tỉ đồng lên 19.645 tỉ đồng, bao gồm 2 phương án tăng vốn (phát hành cổ phiếu thưởng với tỉ lệ 100:20 và chào bán thêm cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cổ phiếu, tỉ lệ 100:10). Qua đó củng cố vị trí số một về vốn trong nhóm các công ty chứng khoán.

Công ty CP Chứng khoán KAFI mới đây cũng công bố tài liệu Đại hội đồng cổ đông thường niên năm 2024. Trong đó, KAFI sẽ đề xuất cổ đông thông qua kế hoạch kinh doanh năm 2024 với mục tiêu lãi trước thuế đạt 300 tỉ đồng, tăng 88% so với năm 2023.

Kết quả kinh doanh của SSI trong 5 năm qua Nguồn: Fireant

Tổng tài sản ở mức 10.000 tỉ đồng, tăng 53%. Lợi nhuận trên vốn chủ sở hữu bình quân (ROE) là 10% và tỉ lệ vốn khả dụng hơn 180%.

KAFI cũng dự kiến trình phương án tăng vốn điều lệ theo hướng chào bán 100 triệu cổ phiếu cho cổ đông hiện hữu. Tỉ lệ thực hiện quyền là 3:2, nghĩa là cổ đông sở hữu 1 cổ phiếu sẽ được hưởng 1 quyền mua, cổ đông sở hữu 3 quyền mua được mua thêm 2 cổ phiếu mới. Mệnh giá chào bán là 10.000 đồng/cổ phiếu, dự kiến hoàn thành trước ngày 30-4-2024.

Nếu bán thành công, toàn bộ số tiền thu được dự kiến là 1.000 tỉ đồng. Vốn điều lệ của doanh nghiệp này sẽ tăng từ 1.500 tỉ đồng lên 2.500 tỉ đồng.

Về phân phối lợi nhuận năm 2023, HĐQT Công ty Rồng Việt dự kiến dùng 241 tỉ đồng và trình Đại hội cổ đông thông qua việc chia cổ tức bằng cổ phiếu với tỉ lệ 11,5%.

Về tăng vốn điều lệ, HĐQT của doanh nghiệp này dự tính sẽ trình Đại hội đồng cổ đông thông qua 2 đợt phát hành cổ phiếu với tổng số lượng tối đa 114 triệu cổ phiếu, qua đó nâng vốn điều lệ từ 2.110 tỉ đồng lên 3.240 tỉ đồng.

Trái ngược các doanh nghiệp trên, tại tại liệu Đại hội đồng cổ đông và báo cáo thường niên do Công ty CP Chứng khoán Rồng Việt công bố mới đây, doanh nghiệp này đặt ra kế hoạch trong năm 2024 đi lùi với lợi nhuận trước thuế giảm 13% so với cùng kỳ, đạt 360 tỉ đồng do tổng chi phí ước tăng 49%. Tổng doanh thu hợp nhất đạt 983 tỉ đồng, tăng 18% so với cùng kỳ.

T. Hương (Nguồn:https://nld.com.vn/)