Phát biểu tại Hội thảo "Chuyển giá - Những vấn đề đặt ra trong công tác quản lý hiện nay" do Kiểm toán Nhà nước và Hiệp hội Kế toán công chứng Anh quốc (ACCA) tổ chức ngày 19/7, ông Nguyễn Văn Hiệu, Phó kiểm toán trưởng Kiểm toán Nhà nước khu vực IV nhận định, công tác chống chuyển giá còn hạn chế và trong nhiều trường hợp cơ quan thuế thường thương thảo với doanh nghiệp.

Tối đa hoá lợi nhuận của nhóm các công ty có quan hệ liên kết, trên cơ sở giảm thiểu nghĩa vụ về thuế là mục tiêu cao nhất của các thủ đoạn chuyển giá. Theo ông Trần Minh Khương, Kiểm toán trưởng Kiểm toán Nhà nước khu vực XII, có 7 hình thức chuyển giá chủ yếu.

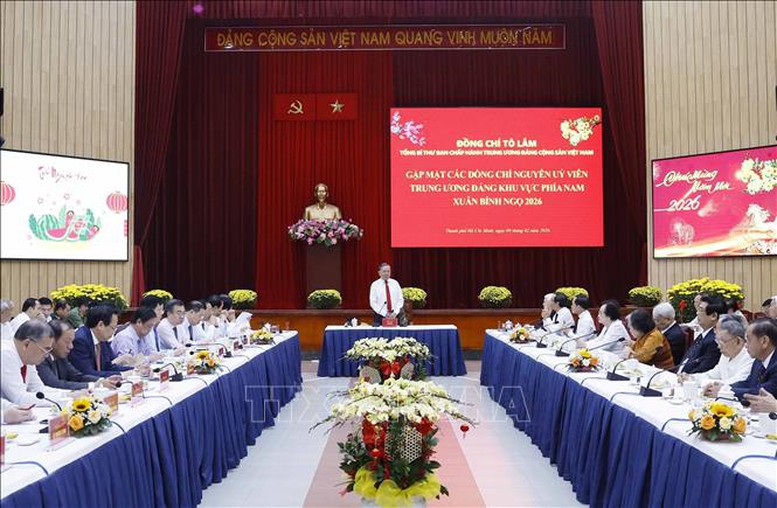

(Ảnh minh họa)

Thứ nhất là chuyển giá thông qua tăng chi phí đầu vào. Hoạt động này thường được các doanh nghiệp có vốn đầu tư nước ngoài (doanh nghiệp FDI) thực hiện thông qua các giao dịch với các công ty mẹ ở nước ngoài, như: Mua thiết bị, máy móc, vật tư với giá cao hơn bình thường hoặc đẩy giá các tài sản sở hữu trí tuệ dưới dạng nhãn hiệu thương mại, nhượng quyền giấy phép sản xuất, phí bản quyền, chi trả lãi vay vốn trong quá trình sản xuất kinh doanh...

Hình thức thứ hai là chuyển giá thông qua hạ thấp giá bán sản phẩm. Hoạt động này thường được các doanh nghiệp FDI thực hiện thông qua các hợp đồng xuất khẩu cho công ty mẹ hoặc các đối tác liên kết của công ty mẹ ở nước ngoài.

Thứ ba, chuyển giá thông qua nâng khống giá trị tài sản hữu hình và tài sản vô hình trong quá trình đầu tư và góp vốn liên doanh, liên kết.

Thứ tư, chuyển giá thông qua cơ chế giá cung cấp dịch vụ. Hành vi này thường được các tập đoàn áp dụng thông qua hoạt động cung cấp dịch vụ nội bộ của các đơn vị trong một tập đoàn với mức giá ở mức rất cao để chuyển lợi nhuận từ doanh nghiệp thành viên tại Việt Nam sang bên liên kết nước ngoài nhằm giảm nghĩa vụ thuế thu nhập doanh nghiệp của doanh nghiệp thành viên tại Việt Nam, gây thất thu cho ngân sách nhà nước.

Thứ năm, giao khoán lại với giá rất thấp (đối với những doanh nghiệp FDI). Các công ty mẹ tại nước ngoài ký hợp đồng sản xuất kinh doanh và dịch vụ với các công ty của các nước với đơn giá gia công sản xuất dịch vụ rất cao. Sau đó, các công ty mẹ này giao lại cho các công ty con lập tại Việt Nam thực hiện sản xuất gia công dịch vụ và xuất thẳng cho các đơn vị mà công ty mẹ đã ký hợp đồng.

Đối với các nhóm công ty liên kết trong nước thì tình hình ngược lại, công ty mẹ sau khi trúng thầu, ký hợp đồng có giá sản xuất, dịch vụ cao, đã giao lại phần lớn giá trị hợp đồng (giá cao) cho các công ty con đang hưởng ưu đãi về thuế thu nhập doanh nghiệp do mới thành lập hoặc đang hoạt động ở địa bàn khó khăn, đặc biệt khó khăn, để đẩy lợi nhuận về công ty con đang được ưu đãi thuế.

Hình thức thứ sáu là chuyển giá thông qua chi trả lãi vay vốn sản xuất kinh doanh.

Thứ bảy là chuyển giá thông qua định giá tiền bản quyền thương hiệu rất cao so với giá trị thực.

Từ việc nhận dạng các doanh nghiệp có dấu hiệu gian lận chuyển giá cho đến việc đưa các hành vi này ra ánh sáng, cơ quan chức năng cần thực hiện các cuộc thanh tra chuyển giá với cơ sở quan trọng nhất là dữ liệu về giá thị trường để đối chiếu. Tuy nhiên, đây được coi là một trong những điểm yếu nhất trong công tác chống gian lận chuyển giá của Việt Nam hiện nay.

Theo TS.Đỗ Thiên Anh Tuấn, Đại học Fulbright, các thông tin mà cơ quan thuế Việt Nam sử dụng chủ yếu do chính doanh nghiệp tự kê khai và báo cáo, khả năng tìm kiếm các thông tin độc lập bên ngoài hoặc từ bên thứ ba là cực kỳ khó khăn. Trong khi đó, các thông tin sẵn có về người nộp thuế thường rất sơ sài, không được thu thập đầy đủ hoặc chỉ được thu thập cho mục đích hiện tại mà không nghĩ đến nhu cầu thông tin trong tương lai.

"So với nhiều nước phát triển, hệ thống tổ chức thông tin dữ liệu thuế của Việt Nam vẫn còn thiếu khoa học, không thống nhất và rất không đồng bộ", ông Tuấn nói. "Mặc dù những năm gần đây, các cơ quan thuế đã được đầu tư nâng cấp hệ thống các phần mềm quản lý cơ sở dữ liệu lớn nhưng tính chuyên nghiệp và mức độ hiệu quả trong khai thác dữ liệu vẫn còn rất khiêm tốn. Khả năng nối kết, đồng bộ hóa cơ sở dữ liệu giữa cơ quan thuế với các cơ quan liên quan khác".

Ngoài ra, thông tin để có thể xác định được hành vi chuyển giá không phải chỉ là thông tin trong nước mà còn là thông tin ở nước ngoài. Trong nhiều trường hợp để có thông tin đòi hỏi cần phải sự hợp tác, hỗ trợ báo cáo và cung cấp số liệu từ công ty mẹ nhưng để điều tra các công ty con của họ là điều rất khó.

Cơ quan thuế Việt Nam cũng có thể đề nghị cơ quan thuế ở nước sở tại nơi công ty mẹ có trụ sở để nhờ hỗ trợ cung cấp các thông tin mà công ty mẹ báo cáo. Tuy nhiên, ngoài những lý do bảo mật thông tin theo cam kết, cơ quan thuế ở các nước cũng ít có động cơ chia sẻ và hợp tác cung cấp thông tin báo cáo tài chính, dữ liệu thuế của các công ty hoạt động trên lãnh thổ của họ cho bên thứ ba, kể cả Chính phủ các nước, vì nó liên quan đến lợi ích của nhà đầu tư, của quốc gia họ nên họ đương nhiên phải bảo vệ lợi ích đó.

Không chỉ trở ngại về cơ sở dữ liệu, khuôn khổ pháp lý chưa hoàn thiện cũng là một điểm trở ngại với cơ quan chức năng khi thực thi các cuộc thanh tra chuyển giá. Sau những văn bản pháp lý sơ khai về thuế với nhà đầu tư nước ngoài ở thời điểm nguồn vốn này mới vào Việt Nam, phải đến khi Thông tư 66/2010/TT-BTC ngày 22/4/2010 của Bộ Tài chính mới chính thức được coi là văn bản pháp lý chuyên biệt về hướng dẫn thực hiện việc xác định giá thị trường trong giao dịch kinh doanh giữa các bên có quan hệ liên kết. Văn bản này được xem là điều chỉnh một cách khá chi tiết về biện pháp chống chuyển giá bằng phương pháp định giá chuyển giao.

Ở một cấp độ pháp lý cao hơn, Luật Quản lý thuế đã tạo ra căn cứ pháp lý nhất định để xử lý vấn đề chuyển giá. Đặc biệt, ngày 24/02/2017 Chính phủ đã ban hành Nghị định 20/2017/NĐ-CP quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết. Đây được coi là văn bản pháp lý cao nhất để xử lý các doanh nghiệp sử dụng biện pháp này để chuyển giá, trốn thuế.

Tuy nhiên, một khung khổ pháp lý như vậy vẫn chưa đầy đủ để hỗ trợ công tác chống gian lận chuyển giá. Theo TS.Đặng Văn Hải, Phó Vụ trưởng Vụ Pháp chế, Kiểm toán Nhà nước, xét ở cấp độ văn bản pháp luật thì quy định về chuyển giá và chống chuyển giá chưa thực sự đầy đủ và rõ ràng. Cụ thể, ở cấp độ luật mới chỉ có Điểm e Khoản 1 Điều 37 của Luật Quản lý thuế quy định một nội dung có liên quan có thể được vận dụng làm cơ sở để đấu tranh chống chuyển giá.

Ngoài ra, các quy định về định giá chuyển giao chỉ mới dừng ở cấp thông tư và gần đây là nghị định nên hiệu lực pháp lý chưa cao, gây khó khăn cho quá trình thực hiện.

Cuộc chiến chống gian lận chuyển giá chưa bao giờ là dễ dàng bởi đó là sự đương đầu giữa mối lợi chung về ngân sách nhà nước cũng như sự lành mạnh về môi trường kinh doanh với lợi ích riêng của doanh nghiệp. Do đó, các giải pháp với vấn đề này đã được xem xét và đề xuất từ những góc tiếp cận cụ thể.

Về cơ sở dữ liệu, cơ quan thuế cần tăng cường đầu tư mạnh cho việc nâng cấp và hoàn thiện hệ thống cơ sở dữ liệu về người nộp thuế nói chung, các dữ liệu phục vụ cho công tác điều tra chống chuyển giá nói riêng.

Điều quan trọng là cần phải đảm bảo hệ thống cơ sở dữ liệu được xây dựng và vận hành trên một nền tảng công nghệ hiện đại với một tầm nhìn dài hạn vài chục năm tới. Cơ sở dữ liệu cần đảm bảo tính đồng bộ và thống nhất trong toàn hệ thống, có khả năng tương thích và tích hợp với cơ sở dữ liệu của các cơ quan khác.

Cùng với việc nâng cấp cơ sở dữ liệu, hệ thống pháp lý cũng cần được cải thiện toàn diện. Đồng tình về điều này, TS.Đặng Văn Hải, Phó vụ trưởng Vụ Pháp chế, Kiểm toán Nhà nước nêu quan điểm cần xây dựng Luật Chống chuyển giá - đây là cơ sở pháp lý quan trọng nhất cho hoạt động chống chuyển giá, không chỉ có ý nghĩa đối với quản lý thuế thu nhập doanh nghiệp mà còn liên quan đến quản lý thuế giá trị gia tăng, thuế tiêu thụ đặc biệt, thuế tài nguyên... Đồng thời, cần sửa đổi bổ sung các văn bản pháp luật có liên quan.

Không chỉ hoàn thiện về dữ liệu và pháp lý, việc thực hiện tốt công tác thanh tra cũng đòi hỏi cơ cấu tổ chức phù hợp và nguồn nhân sự có năng lực. Bình luận về điều này, TS.Vũ Đình Ánh cho rằng, trong quá trình triển khai thực hiện cho thấy cán bộ làm thanh tra không chỉ phải đấu tranh với doanh nghiệp mà còn đấu tranh với đội ngũ tư vấn, luật sư dày dặn kinh nghiệm.

"Chính vì vậy, về lâu dài, Bộ Tài chính, Tổng cục Thuế cần thiết nghiên cứu thành lập Cục Thanh tra thuế hoạt động độc lập với công tác quản lý thuế đối với doanh nghiệp, có bộ phận tình báo thuế để tiếp cận các thông tin về giá tại các quốc gia và nội tại các doanh nghiệp có vốn FDI, bổ sung đủ lực lượng cán bộ có bề dày kinh nghiệm", ông Ánh nói.

Hạnh Nguyên (t/h)