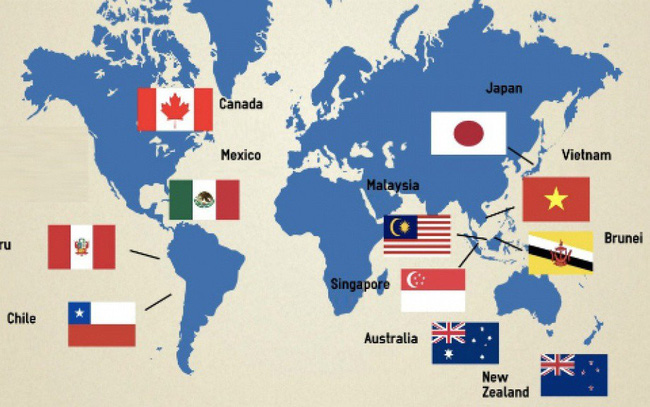

Hiệp định Đối tác toàn diện và tiến bộ xuyên thái Bình Dương – CPTPP đã chính thức có hiệu lực với Việt Nam từ 14/1/2019, được cho sẽ có tác động rất lớn tới nhiều ngành, lĩnh vực. Vậy, ngành ngân hàng, vốn có vai trò rất quan trọng trong việc kết nối mọi hoạt động của nền kinh tế Việt Nam sẽ được lợi gì và khó khăn gì?

Các ngân hàng trong nước đang chiếm thị phần tới 92% đối với hoạt động huy động và 95% hoạt động cho vay hiện nay ở Việt Nam. Hệ thống có khoảng 122 TCTD với tổng tài sản lên tới 10 triệu tỷ (tương đương 436 tỷ USD) thì tỷ trọng của nhóm ngân hàng nước ngoài chỉ ở mức 8,8%. Điều này cho thấy sự áp đảo rõ rệt của các ngân hàng nội và mức độ ưu tiên giao dịch với ngân hàng nội địa là xu thế chủ yếu của người Việt.

Tuy nhiên, trong một nghiên cứu mới đây do nhóm học giả T.S Vũ Ngọc Diệp, T.S Lê Mai Trang và Th.S Nguyễn Thuỳ Linh đến từ Trường Đại học Thương mại tiến hành đã chỉ ra nhiều phân tích đáng chú ý, trong đó nhấn mạnh việc các ngân hàng Việt sẽ gặp phải rất nhiều thách thức và áp lực đến từ các quốc gia thành viên khi gia nhập CPTPP.

Như đã biết, hiệp định CPTPP về cơ bản giữ nguyên nội dung của Hiệp định TPP nhưng cho phép các nước thành viên tạm hoãn một số ít các nghĩa vụ để bảo đảm sự cân bằng trong bối cảnh mới. Cũng như TPP, CPTPP được coi là một FTA thế hệ mới, tiêu chuẩn cao do có mức độ cam kết tự do hóa cao nhất với phạm vi bao trùm nhiều lĩnh vực nhất, không chỉ đẩy mạnh tự do hóa trong thương mại hàng hóa mà còn đối với dịch vụ và đầu tư, trong đó có ngành dịch vụ tài chính.

CPTPP mang lại nhiều cơ hội nhưng cũng không ít thách thức cho tất cả các ngành nghề có liên quan của các quốc gia tham gia, ngành ngân hàng cũng vậy.

Theo nhóm phân tích, điểm mạnh của các ngân hàng Việt là có được sự tin tưởng lớn của khách hàng vào hệ thống, đặc biệt là các ngân hàng trong nước; quản trị nợ xấu ngày càng được cải thiện; các sản phẩm dịch vụ dần đa dạng hóa; một số đã đạt được nhiều tiến bộ trong ứng dụng fintech và công nghệ thông tin.

Dù vậy, điểm yếu cũng nhiều không kém. Thứ nhất là các sản phẩm dịch vụ cho thị trường quốc tế chưa đa dạng. Thứ hai là mức độ tiếp cận dịch vụ của các DNNVV, dân cư đặc biệt là vùng nông thôn chưa tốt. Thứ ba là thương hiệu của hầu hết các NHTM chưa mạnh trên trường quốc tế. Thứ tư là tỷ lệ đảm bảo an toàn chưa cao. Thứ năm là ứng dụng công nghệ chưa cao và đặc biệt chưa đồng đều.

Tham gia vào CPTPP, ngành ngân hàng Việt Nam sẽ đón nhận nhiều cơ hội. Trong đó trước hết là các luồng vốn đầu tư quốc tế tạo thuận lợi cho hệ thống ngân hàng tăng cường thanh khoản và gia tăng cơ hội kinh doanh. Sự tăng trưởng và phát triển của khối doanh nghiệp FDI sẽ kéo theo sự gia tăng về nhu cầu vốn và nhu cầu thiết lập quan hệ với các ngân hàng Việt.

Ngoài ra, ngành tài chính ngân hàng sẽ được mở rộng hơn theo các cam kết chung, bổ sung một số loại hình dịch vụ mới. Hiệp định CPTPP tạo triển vọng cho ngành thương mại, từ đó tạo cơ hội cho ngành ngân hàng hỗ trợ các doanh nghiệp phát triển kinh doanh. Đối tượng khách hàng của các ngân hàng cũng sẽ đa dạng hơn, không chỉ tập trung vào khách hàng trong nước.

Tuy nhiên, theo nhóm phân tích, cần nhìn nhận năng lực cũng như quy mô của ngành ngân hàng Việt Nam còn khá thấp so với các quốc gia tham gia CPTPP. Mức độ an toàn vốn của chúng ta tuy được cải thiện thời gian vừa qua nhưng còn thấp so với các ngân hàng trong khu vực. Và CAR của hệ thống ngân hàng Việt Nam thấp nhất trong các quốc gia tham gia CPTPP.

Các ngân hàng Việt cũng sẽ phải đối mặt với việc cạnh tranh ngày càng khốc liệt, đặc biệt với sự tham gia của khối ngân hàng ngoại, các quỹ đầu tư nước ngoài. Các điều khoản về dịch vụ tài chính trong CPTPP cho phép các ngân hàng nước thành viên được cung cấp dịch vụ xuyên biên giới, nghĩa là ngân hàng tại Nhật Bản cũng có thể cung cấp dịch vụ về thẻ, thanh toán,…cho người Việt Nam mà không cần có chi nhánh tại đây.

Đáng chú ý, nhóm phân tích cho rằng phân khúc thị trường khách hàng có thu nhập cao và trung bình, khách hàng tầng lớp trí thức sẽ dần dịch chuyển sang các ngân hàng nước ngoài. Với hệ thống công nghệ hiện đại và nguồn nhân lực có trình độ chuyên môn cao, các ngân hàng nước ngoài đang có lợi thế cạnh tranh cao hơn các NHTM trong nước. Nguy cơ bị thua ngay trên "sân nhà" là một thách thức hiện hữu của các NHTM Việt Nam.

Nguy cơ bị chi phối và thâu tóm nếu làm ăn không hiệu quả là toàn toàn có thể xảy ra. Tự do hóa tài khoản vốn là việc cho tự do tiến hành chuyển đổi các tài sản tài chính trong nước thành tài chính ở nước ngoài và ngược lại theo tỷ giá hối đoái. Vấn đề này mặc dù mở ra nhiều cơ hội để tiếp xúc với dòng vốn đầu tư nước ngoài, tuy nhiên cũng đưa ra những thách thức trong cạnh tranh và quản lý.

Tỷ lệ góp vốn tối đa của NĐT nước ngoài ở các ngân hàng Việt theo quy định là 30%, đây là tỷ lệ cam kết khi Việt Nam gia nhập WTO. Các ngân hàng nước ngoài thường chọn cách xâm nhập và phát triển thị trường mới bằng cách mua cổ phần, trở thành cổ đông chiến lược, tìm cách thâu tóm rồi thôn tính hoặc thực hiện các thương vụ M&A. Đây là con đường giúp các ngân hàng nước ngoài đặt chân vào thị trường tài chính Việt Nam một cách nhanh chóng. Tỷ lệ sở hữu nói trên hiện đã gần "kịch trần" ở nhiều nhà băng như ACB,VietinBank, HDBank,…

Trúc Mai