Ông Nguyễn Hoàng Dương, Phó vụ trưởng Vụ Tài chính ngân hàng và các tổ chức tài chính, Bộ Tài chính thông tin, cùng với xu hướng dịch chuyển vốn huy động từ kênh tín dụng ngân hàng sang kênh phát hành trái phiếu, trên thị trường trái phiếu doanh nghiệp (TPDN) vẫn còn những rủi ro tiềm ẩn cho bản thân doanh nghiệp (DN), nhà đầu tư và thị trường nói chung. Vấn đề này cơ quan quản lý Nhà nước cũng đã nhiều lần khuyến cáo. Thị trường TPDN đã vươn lên trở thành kênh dẫn vốn chính của nền kinh tế bên cạnh kênh dẫn vốn truyền thống là tín dụng của ngân hàng thương mại và huy động vốn cổ phần từ thị trường chứng khoán.

"Lách" luật

Cụ thể, theo ông Dương, các tổ chức tư vấn phát hành, tổ chức phân phối chào mời nhà đầu tư cá nhân và có hiện tượng “lách” để trở thành nhà đầu tư chứng khoán chuyên nghiệp. “‘Lách’ ở đây không có nghĩa là sai luật, mà vận dụng những điều pháp luật cho phép để “hô biến” những nhà đầu tư chưa phải nhà đầu tư chuyên nghiệp để trở thành những nhà đầu tư chuyên nghiệp, theo quy định của pháp luật và được nhà đầu tư chấp thuận. Thế nhưng, nhà đầu tư cá nhân vẫn là chính họ, chưa thể đánh giá hay lường hết những rủi ro của doanh nghiệp phát hành cũng như trái phiếu họ mua”, đại diện Bộ Tài chính lo ngại.

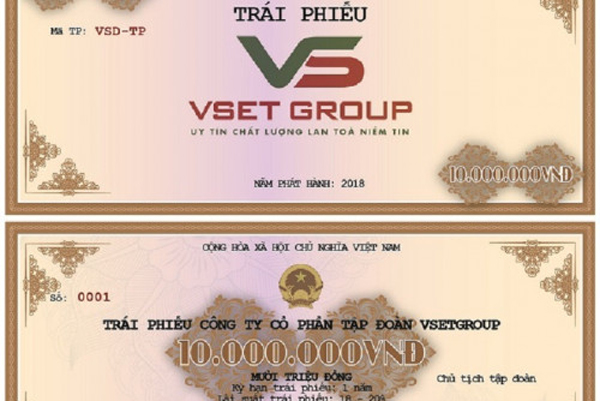

Bên cạnh đó, nhiều trường hợp doanh nghiệp có quy mô nhỏ, vốn chủ sở hữu hạn chế hay những doanh nghiệp có kết quả sản xuất kinh doanh thua lỗ nhưng vẫn huy động được khối lượng lớn trái phiếu. Lại có những doanh nghiệp phát hành trái phiếu nhưng không gắn việc sử dụng vốn với mục đích phát hành, có hiện tượng lưu chuyển vốn lòng vòng giữa các tổ chức phát hành và tổ chức thực chất sử dụng vốn.

Liên quan đến chất lượng tổ chức cung cấp dịch vụ, trong đó, các công ty chứng khoán thiếu chất lượng khi có thiên hướng xây dựng hồ sơ phát hành có lợi hơn cho doanh nghiệp.

“Thị trường Việt Nam có đặc thù khi chúng ta càng khuyến nghị, càng cảnh báo, nhà đầu tư lại có thiên hướng tăng đầu tư và cũng chưa quan tâm đến rủi ro. Chúng tôi đang thiết kế hành lang pháp lý hướng quản lý chặt chẽ hơn trong phát hành trái phiếu doanh nghiệp riêng lẻ”, ông Dương cho biết.

Ẩn chứa rủi ro

Một số liệu đáng chú ý từ thống kê của FiinRatings cho thấy, các công ty chứng khoán trong năm 2021 mua vào tổng giá trị trái phiếu doanh nghiệp khối phi tài chính lên tới 109.000 tỷ nhưng hiện 80% số TPDN này được “tuồn” ra thị trường thứ cấp cho nhà đầu tư cá nhân. Điều này dẫn đến số lượng khoảng 300.000 nhà đầu tư tham gia vào thị trường TPDN “ôm” tới gần 40% giá trị trái phiếu phát hành riêng lẻ, theo thống kê sơ bộ của Bộ Tài chính.

“Mức độ quan tâm của nhà đầu tư cá nhân đối với các sản phẩm TPDN là rất lớn. Tuy nhiên, thị trường luôn ẩn chứa những rủi ro nhất định với nhà đầu tư cá nhân trong trường hợp một vài nhà phát hành nào đó gặp khó khăn về tài chính và không thể trả lãi hoặc gốc khi đến hạn”, ông Lê Hồng Khang, Trưởng phòng, Khối dịch vụ xếp hạng tín nhiệm, FiinRatings, FiinGroup cho hay.

Theo dự báo của FiinRatings, triển vọng của thị trường TPDN năm 2022 vẫn sẽ tiếp tục sôi động. Lãi suất phát hành của TPDN trong năm 2022 cũng sẽ tăng lên đáng kể so với năm 2021 do áp lực phát hành TPDN để tái tài trợ và huy động vốn để đầu tư mới; nền lãi suất huy động ngân hàng hiện đang rục rịch tăng trở lại; và nếu như các điểm đề xuất sửa đổi trong Dự thảo sửa đổi Nghị định 153/2020/NĐ-CP được thông qua sẽ thắt chặt tiêu chuẩn tham gia phát hành TPDN.

“Nhà đầu tư có thể cân nhắc phân bổ nguồn vốn đầu tư theo thời điểm để tối ưu hóa danh mục đầu tư và cả “chọn mặt gửi vàng” với các sản phẩm trái phiếu có mức an toàn cao hoặc rủi ro thấp”, ông Lê Hồng Khang nói.

Để có lựa chọn sáng suốt khi chọn mua trái phiếu, tránh mua phải trái phiếu “4 không” - không niêm yết, không có tài sản bảo đảm, không bảo lãnh thanh toán và không có xếp hạng tín nhiệm, ông Lê Hồng Khang cho rằng, nhà đầu tư cần có kiến thức để sàng lọc và đánh giá sơ bộ một số trái phiếu đang lưu hành trên thị trường.

“Nhà đầu tư hoàn toàn có thể sử dụng các sản phẩm tương đối hiện đại như đầu tư vào các chứng chỉ quỹ, các quỹ mở thông thường được vận hành bởi các chuyên gia trong ngành, giúp nhà đầu tư sàng lọc những cơ hội đầu tư tốt, giảm thiểu bất cân xứng về mặt thông tin”, ông Khang nêu ý kiến.

Theo chuyên gia của FiinRatings, nhà đầu tư cá nhân, cả chuyên nghiệp và nhỏ lẻ, tham gia vào mua và sở hữu TPDN cần phải đặc biệt quan tâm đến vấn đề bảo lãnh. Hiện nay phần lớn là bảo lãnh phát hành chứ không phải là bảo lãnh thanh toán. Bảo lãnh phát hành là việc tổ chức bảo lãnh cam kết mua lại một phần hoặc toàn bộ trái phiếu phát hành nếu không phân phối hết. Tuy nhiên, điều quan trọng nhất đối với nhà đầu tư là bảo lãnh thanh toán của tổ chức tín dụng hoặc của công ty mẹ, công ty liên kết.

Liên quan tới cam kết mua lại của đơn vị phân phối, cần phải xác định rõ là cam kết mang tính không chắc chắn hay cam kết chắc chắn sẽ mua lại trái phiếu mà nhà đầu tư đang sở hữu. Về tài sản bảo đảm, nếu tài sản bảo đảm là bất động sản và dự án hình thành trên bất động sản thì cần phải nắm được dự án nằm ở đâu, đơn vị định giá có tên tuổi hay không.

Chuyên gia của FiinRatings khẳng định: “Năng lực tín dụng mới là yếu tố quyết định khả năng chi trả gốc và lãi vay của doanh nghiệp. Do đó, nhà đầu tư cần phải đánh giá được tình hình tài chính của DN hiện nay ra sao, hoặc chọn giải pháp đầu tư thông qua các sản phẩm của quỹ đầu tư trái phiếu uy tín trên thị trường nếu gặp khó khăn trong việc đánh giá. Điều này giúp nhà tránh rơi vào tình huống “vàng thau lẫn lộn”, tức là mua phải trái phiếu có mức độ rủi ro cao nhưng lãi suất thì chưa tương xứng”.

C.H (t/h)