Lãi nửa đầu năm 2024 vượt cả năm 2023

Chiều 26/7, Tập đoàn Masan tổ chức buổi gặp gỡ với các nhà đầu tư để thảo luận về kết quả kinh doanh quý II/2024, đồng thời chia sẻ về triển vọng kinh doanh trong thời gian tới.

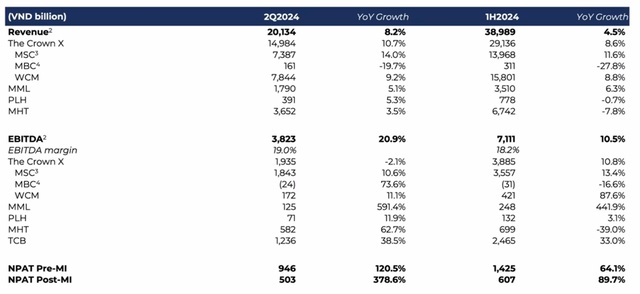

Trong quý II/2024, Tập đoàn Masan ghi nhận doanh thu đạt 20.134 tỷ đồng, tăng 8,2% so với cùng kỳ, lợi nhuận sau thuế Post-MI (Lợi nhuận sau thuế sau phân bổ cổ đông thiểu số) đạt 503 tỷ đồng, tăng 378,6% so với cùng kỳ năm, đồng thời cao hơn mức lợi nhuận sau thuế Post-MI cả năm 2023 là 419 tỷ đồng.

Luỹ kế nửa đầu năm 2024, Tập đoàn Masan ghi nhận doanh thu đạt 38.989,29 tỷ đồng, tăng 4,5% so với cùng kỳ, lợi nhuận đạt 606,93 tỷ đồng, tăng 89,7% so với cùng kỳ năm trước.

Đối với Masan Consumer Corporation (MSC), đơn vị này ghi nhận doanh thu đạt 7.387 tỷ đồng trong quý II/2024, tăng trưởng 14,0% so với cùng kỳ. Mức tăng trưởng này được đóng góp bởi ngành hàng Thực phẩm tiện lợi, Đồ uống và Cà phê với mức tăng lần lượt là 20,7%, 17,6% và 16% so với cùng kỳ. MSC tiếp tục duy trì biên lợi nhuận gộp ở mức cao là 46,3%.

Kết quả này có được nhờ vào các thương hiệu mạnh, tăng tốc chiến lược cao cấp hóa giúp có mức giá bán cao trong bối cảnh chi phí nguyên vật liệu thô thấp hơn ở ngành hàng Thực phẩm tiện lợi. MSC đạt biên lợi nhuận sau thuế trước phân bổ cổ đông thiểu số (NPAT- Pre MI) ở mức 24,2%.

Đối với WinCommerce (WCM), trong quý II/2024 ghi nhận doanh thu tăng trưởng 9,2% so với cùng kỳ, đạt 7.844 tỷ đồng trên toàn mạng lưới. Đây là thành quả của công tác nâng cấp, cải tiến cửa hàng WiN (hướng đến người tiêu dùng ở khu vực thành thị) và WinMart+ Rural (phục vụ người tiêu dùng ở khu vực ở nông thôn). Hai mô hình cửa hàng này đạt hiệu quả vượt trội so với mô hình truyền thống với mức tăng trưởng LFL lần lượt là 6,3% và 10,7% trong quý II/2024 so với cùng kỳ. Tăng trưởng LFL của WCM tăng tốc lên 6,8% trong quý II/2024 và lên 9,7% riêng trong tháng 6 nhờ vào lượng khách đến cửa hàng tăng. WCM ghi nhận lợi nhuận sau thuế dương trong tháng 6/2024. Đây là dấu hiệu rõ ràng của một lộ trình gặt hái lợi nhuận bền vững trong thời gian tới.

Tính đến tháng 6/2024, WCM vận hành 3.673 điểm bán, mở 40 cửa hàng mới kể từ tháng 12 năm 2023. Ban lãnh đạo thận trọng trong bối cảnh điều kiện kinh doanh còn nhiều bất định. WCM dự kiến sẽ đẩy nhanh tốc độ mở cửa hàng trong nửa cuối năm 2024.

Đối với Masan MEATLife (MML), trong quý II/2024 ghi nhận EBIT tăng 105 tỷ đồng so với cùng kỳ. Đây là quý thứ hai liên tiếp MML đạt EBIT dương. Đóng góp tích cực vào kết quả này là doanh thu từ mảng thịt chế biến tăng lên nhờ những thuận lợi như thịt gà, thịt lợn tăng giá và chi phí thức ăn chăn nuôi giảm. MML tiếp tục sứ mệnh chuyển đổi và phát triển tối đa ngành thịt chế biến của Việt Nam bằng các sản phẩm thơm ngon, tốt cho sức khỏe, chất lượng cao, không phụ gia với hai “Love brand” là Ponnie và Heo Cao Bồi. Hai thương hiệu này đã đạt được ~50% thị phần trong thị trường sản phẩm xúc xích tiệt trùng.

Đối với Phúc Long Heritage (PLH), trong quý II/2024, doanh thu tăng 5,3% so với cùng kỳ năm ngoái lên 391 tỷ đồng, nhờ đóng góp từ 15 cửa hàng mở mới từ quý II/2023. Ban lãnh đạo tiếp tục thận trọng với 4 cửa hàng ngoài WCM được bổ sung vào hệ thống. PLH hiện có 163 cửa hàng trên toàn quốc. Doanh thu LFL hàng ngày của các cửa hàng PLH ngoài WCM tăng 2,4% so với mức đáy trong quý IV/2023, báo hiệu nhu cầu dịch vụ ăn uống trong nước đang phục hồi.

Đối với Masan High-Tech Materials (MHT), đơn vị này ghi nhận EBIT cải thiện 193 tỷ đồng nhờ giá APT và đồng tăng. Thương vụ bán H.C. Starck Holding GmbH cho Mitsubishi Materials Corporation với giá 134,5 triệu USD dự kiến sẽ hoàn tất trước cuối năm 2024. Theo đó, MHT dự kiến sẽ ghi nhận khoản lãi một lần khoảng 40 triệu USD trong nửa cuối năm 2024 và được hưởng lợi từ LNST tăng 20-30 triệu USD trong dài hạn. Số tiền thu được từ giao dịch sẽ được dùng để giảm nợ của MHT. Việc thoái vốn HCS giúp MHT được giải tỏa khỏi nghĩa vụ nợ của HCS tính đến quý II/2024.

“Với thương vụ bán vốn cho Mitsubishi đã tác động tích cực, tuy chưa kết thúc nhưng ngắn hạn và dài hạn dự kiến tiếp tục có tác động tích cực lên bảng cân đối kế toán, đây là hoạt động điểm nhấn trong năm 2024”, ông Michael Hung Nguyễn, Phó Tổng giám đốc Tập đoàn Masan chia sẻ.

Ông Michael Hung Nguyễn chia sẻ thêm: “Tập trung vào hoạt động cốt lõi và tối đa hóa giá trị, chúng tôi sẽ tái cấu trúc MSR thành nhà sản xuất vonfram có chi phí tối ưu nhất giúp tối đa hóa dòng tiền. Đồng thời, chúng tôi cũng sẽ tiếp tục tìm kiếm các giải pháp chiến lược để Tập đoàn Masan tập trung vào phát triển các mảng kinh doanh tiêu dùng bán lẻ cốt lõi”.

Và Techcombank (TCB), công ty liên kết của Masan, đóng góp 1.236 tỷ đồng vào EBITDA trong quý II/2024, tương ứng mức tăng trưởng 38,5% so với cùng kỳ năm trước.

Lý giải về bức tranh kinh doanh khả quan trong quý II, ông Michael Hung Nguyễn cho biết: “Doanh thu trong quý II tăng nhờ kết quả kinh doanh khả quan ở các mảng kinh doanh tiêu dùng bán lẻ cốt lõi và lợi nhuận tăng là thành quả của sự cải thiện xuyên suốt các mảng kinh doanh tiêu dùng bán lẻ, sự phục hồi của các hoạt động/mảng không cốt lõi và chi phí tài chính ròng giảm 138 tỷ đồng”.

Thực hiện cam kết giảm tỷ lệ đòn bẩy với cổ đông trong nửa đầu năm 2024

Trong bối cảnh hoạt động kinh doanh khởi sắc ở nhiều lĩnh vực, đồng thời trước rủi ro liên quan tới biến động tỷ giá, lãi suất có thể ảnh hưởng tới sức khoẻ tài chính, từ cuối năm 2023 và đầu năm 2024, Ban lãnh đạo Tập đoàn Masan đã đặt ra mục tiêu hạ tỷ lệ đòn bẩy..

Nếu như cuối quý I/2024, tỷ lệ nợ vay ròng/EBITDA là 4,2x thì tới ngày 22/4/2024 khi hoàn tất huy động thêm 250 triệu USD từ Bain Capital, tỷ lệ này đã giảm về mức 3,7x.

Và đặc biệt, tại thời điểm cuối quý II/2024, tỷ lệ nợ vay ròng/EBITDA đã giảm xuống mức chỉ còn 3,3x so với mục tiêu đầu năm đặt ra tỷ lệ nợ vay ròng/EBITDA về mức dưới 3,5x.

Trong đó, thời điểm 30/6/2024, tiền và tương đương tiền tăng lên 21.977 tỷ đồng (đầu năm là 16.919 tỷ đồng), lượng tiền và tương đương tiền tiếp tục tăng chủ yếu do dòng tiền tự do và dòng tiền đến từ các hoạt động tài chính của doanh nghiệp được cải thiện.

Ông Michael Hung Nguyễn chia sẻ thêm: “Giá nguyên vật liệu mà MCH đã chốt, hiện tại các phương án phòng hộ tỷ giá đã được tính toán và thực hiện để phòng ngừa biến động tỷ giá, vì vậy biến động tỷ giá không ảnh hưởng tới hoạt động kinh doanh. Ngoài ra, tỷ lệ nợ ròng trên EBITDA giảm đáng kể, nguyên nhân chủ yếu do Công ty nhận được thêm vốn đầu tư từ cổ đông Bain Capital, đồng thời nhận thêm tiền đặt cọc với Mitsubishi, thêm nữa Techcombank lần đầu tiên trả cổ tức tiền mặt, điều này cũng giúp cải thiện hệ số đòn bẩy đáng kể của Công ty”.

Ngoài ra, sau khi nhận thêm vốn mới từ Bain Capital, cũng như nhận thêm tiền đặt cọc với Mitsubishi và nhận cổ tức tiền mặt từ Ngân hàng Techcombank giúp Tập đoàn Masan tăng lượng tiền mặt, các nhà đầu tư đã quan tâm tới việc liệu Công ty có mở rộng danh mục đầu tư.

Liên quan về vấn đề này, ông Michael Hung Nguyễn chia sẻ: “Mục tiêu giữ ở tỷ lệ nợ ròng trên EBITDA ở mức dưới 3,5x như kế hoạch đầu năm 2024, với tỷ lệ 3,3x ở hiện tại là an toàn. Ngoài ra, Công ty không có kế hoạch tham gia vào lĩnh vực mới, Công ty sẽ tập trung phát triển các lĩnh vực hiện hữu, những mặt hàng đang kinh doanh hiệu quả và sẽ thận trọng trong quyết định đầu tư mới, Công ty muốn khẳng định một lần nữa chưa có kế hoạch đầu tư mới. Trong đó, Công ty sẽ giữ cho các Công ty con hoạt động độc lập, ổn định và hy vọng khi hoạt động kinh doanh tích cực có thể hướng tới việc chia cổ tức trong tương lai gần”.

Ngoài ra, về kế hoạch chuyển sàn cổ phiếu CTCP Hàng tiêu dùng Masan (mã MCH), một lần nữa Ban lãnh đạo Tập đoàn Masan chia sẻ lộ trình dự kiến sẽ hoàn tất chuyển sàn cuối năm 2024 hoặc đầu năm 2025.

Trong đó, Hàng tiêu dùng Masan được các nhà đầu tư nhận định là một doanh nghiệp tiềm năng phát triển tốt, có nhiều lời đề nghị đầu tư của các nhà đầu tư. Tuy nhiên, Tập đoàn Masan sẽ cân nhắc để có thể tối ưu hoá lợi nhuận cao nhất cho Tập đoàn khi lựa chọn đối tác, cũng như thời điểm chuyển sàn phù hợp.

Và cuối cùng, liên quan tới định hướng kinh doanh nửa cuối năm 2024, Tập đoàn Masan đặt kế hoạch lợi nhuận sau thuế Post-MI (Lợi nhuận sau thuế sau phân bổ cổ đông thiểu số) dự kiến 1.425 tỷ đồng. Trong đó, Tập đoàn Masan dự kiến sẽ tiếp tục tập trung vào tăng trưởng lợi nhuận nhờ vào mảng kinh doanh tiêu dùng bán lẻ cốt lõi; tối ưu hóa chương trình Hội viên WiN để tạo ra giá trị cho doanh nghiệp và các thương hiệu đối tác của Masan; giảm đòn bẩy tài chính hơn nữa để cải thiện bảng cân đối kế toán và giảm chi phí tài chính; và giảm sở hữu ở các mảng kinh doanh không cốt lõi trong khi vẫn duy trì chiến lược phân bổ vốn chặt chẽ.

Theo ĐTCK