Ông Nguyễn Đăng Quang – Chủ tịch kiêm Tổng giám đốc Masan Group chia sẻ: “Trước hết, tôi vô cùng tự hào rằng đội ngũ lãnh đạo Masan MEATLife đã luôn tập trung vào tầm nhìn dài hạn: thay đổi “meat life” của 100 triệu người tiêu dùng Việt Nam, và khẳng định yếu tố cốt lõi trong triết lý kinh doanh của Masan: không ngừng mang đến các phát kiến mới nhằm nâng cao chất lượng cuộc sống người Việt.

Tại MCH, chúng tôi tiếp tục mở rộng hoạt động kinh doanh bằng việc nhân rộng thành công của các sản phẩm đồ uống, và tiếp tục cải tiến các sản phẩm thực phẩm giá trị gia tăng.

Về Techcombank, định giá thị trường hiện tại chưa phản ánh đúng tình hình kinh doanh của Công ty. Cá nhân tôi tin rằng khoảng cách sẽ thu hẹp khi ngân hàng phát triển thành một ngân hàng tiêu dùng thực sự. Chúng tôi tin tưởng, kết quả kinh doanh trong 6 đến 12 tháng tới sẽ đạt mức tăng trưởng hai chữ số. Các mảng kinh doanh chưa hiệu quả sẽ được cải thiện bằng các nguồn lực nội tại hoặc thông qua các hoạt động M&A”.

Kết quả kinh doanh thể hiện lợi nhuận thuần phân bổ cho cổ đông tăng 20.5%, từ 1.562 tỷ lợi nhuận ở mảng kinh doanh chính trong nửa đầu năm 2018 lên 1.882 tỷ đồng trong nửa đầu năm 2019. Biên lợi nhuận thuần phân bổ cho cổ đông đạt 10.8% trong nửa đầu 2019, tăng 186 điểm cơ bản (“bps”) so với nửa đầu năm 2018 dù kết quả kinh doanh của Masan Resources có giảm sút.

Lợi nhuận tăng nhờ chi phí tài chính giảm 30.9% còn 1.086 tỷ đồng và lợi ích của cổ đông thiểu số giảm 19.9% còn 310 tỷ đồng. Các nỗ lực giảm nợ đã mang lại lợi nhuận cho cổ đông, với tỉ lệ tăng trưởng EPS cốt lõi ở mức 20%, cho phép Công ty tập trung vào chiến lược tăng trưởng trung hạn: cao cấp hóa ngành thực phẩm, xây dựng chiến lược tổng thể cho ngành đồ uống và 3) tăng tốc ngành thịt.

Đối với Masan Consumer Holdings (“MCH”): Dự kiến doanh thu tăng trưởng hơn 20% trong năm 2019 khi danh mục thực phẩm tăng tốc trong nửa cuối năm 2019.

Gia vị và thực phẩm tiện lợi dự kiến có mức tăng trưởng từ 10-15% nửa cuối năm 2019

Tăng trưởng doanh thu đạt 6.6% trong Quý 2/2019, so với mức tăng trưởng 5.4% trong Quý 1/2019. Danh mục đồ uống tăng trưởng 26.2% trong nửa đầu năm 2019 và dự kiến sẽ đạt mục tiêu doanh thu năm 2019.

Thực phẩm, gia vị và thực phẩm tiện lợi tăng trưởng nhẹ trong Quý 2/2019. Dự kiến mức tăng trưởng từ 10-15% nửa cuối năm 2019. Danh mục hàng cao cấp tiếp tục là động lực tăng trưởng chính, nhất quán với chiến lược trung hạn của Ban điều hành.

Doanh thu lĩnh vực thịt chế biến tăng trưởng ở mức 68.2% và dự kiến sẽ tăng tốc hơn nữa khi có sự hợp lực của thương hiệu MEATDeli - tươi ngon và an toàn cho sức khỏe.

Masan MEATLife (“MML”), tiền thân là Masan Nutri-Science (“MNS”) ra mắt thành công thương hiệu MEATDeli. Mục tiêu phục vụ 10 triệu người tiêu dùng trong vòng 2 – 3 năm tới với kỳ vọng doanh thu 1 tỷ USD và biên lợi nhuận của ngành hàng FMCG.

Thịt mát MEATDeli dự kiến có mặt tại TP. Hồ Chí Minh vào nửa cuối năm 2019

Tổ hợp chế biến thịt Meat Hà Nam vận hành sản xuất trở lại từ tháng 6/2019, và hiệu suất đã nhanh chóng quay lại mức trước khi ngưng hoạt động vào tháng 3 năm 2019. Thịt mát MEATDeli được đón nhận nồng nhiệt, phục vụ hơn 700.000 người tiêu dùng tại hơn 125 điểm bán cho đến nay, mục tiêu doanh thu năm 2019 sẽ từ 500-1.000 tỷ đồng.

Trong nửa cuối năm 2019, MEATDeli sẽ được ra mắt tại TP. HCM, đặt mục tiêu tăng số lượng điểm bán MEATDeli gấp 5 lần, lên xấp xỉ 500 điểm bán cho đến cuối năm. Masan còn có kế hoạch niêm yết MML lên sàn UpCoM (Unlisted Public Company Market) trong năm 2019.

Phân khúc thịt mát, thịt chế biến được kỳ vọng là động lực tăng trưởng chính của Tập đoàn trong vòng 3 – 5 năm tới, đóng góp 50-70% doanh thu của MML trước năm 2022. Đóng góp lớn hơn của ngành thịt sẽ nâng cao biên lợi nhuận gộp của MML lên 30 – 40% và tăng biên lợi nhuận hoạt động lên hơn 15%.

Lợi nhuận thuần phân bổ cho cổ đông trong hoạt động kinh doanh từ core đạt 1.882 tỷ đồng, tăng 20,5% so với lợi nhuận trong hoạt động kinh doanh chính nửa đầu 2018 ở mức 1.562 tỷ đồng.

Dự báo kết quả tài chính 2019 thể hiện rõ kỳ vọng của Masan tính đến thời điểm hiện tại. Những dự báo này có thể thay đổi đáng kể dưới sự tác động của nhiều yếu tố, ví dụ như thay đổi tỷ giá hối đoái, biến động kinh tế trong nước và toàn cầu, các sự kiện trên thế giới và tỷ lệ tăng trưởng tiêu dùng.

Đối với Masan Consumer, doanh thu thuần dự kiến tăng 20-25%. Các động lực chính đến từ việc cao cấp hóa ngành gia vị và thực phẩm tiện lợi và tăng trưởng hai chữ số trong ngành đồ uống và thịt chế biến. Rủi ro có thể đến từ việc tung sản phẩm mới không thành công hoặc sức mua của người tiêu dùng giảm, hoặc không thể đẩy mạnh phát triển ngành bia và cà phê.

Doanh thu thuần của Masan MEATLife (MML) dự kiến sẽ tăng từ một đến hai chữ số. Doanh thu từ thịt mát có thương hiệu dự kiến sẽ đóng góp khoảng 10% doanh thu hợp nhất của MML, đến từ đà tăng trưởng mạnh mẽ, mở rộng kênh phân phối và ra mắt các sản phẩm giá trị gia tăng mới.

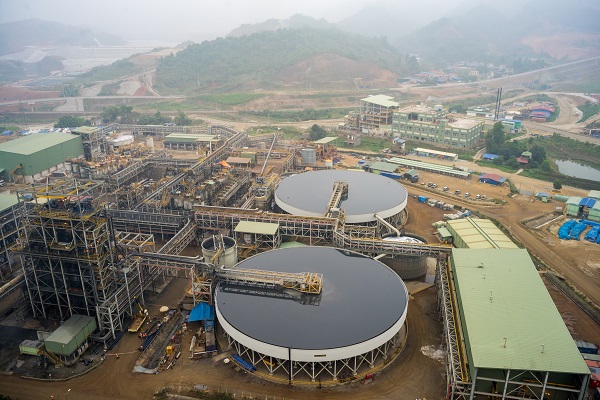

Nhà máy Vonfram Masan tại Thái Nguyên

Doanh thu thuần của Masan Resources sẽ phụ thuộc vào giá hàng hóa trong nửa cuối 2019, mặc dù doanh nghiệp sẽ bảo vệ lợi nhuận bằng cách giảm thiểu mức tồn kho vào cuối năm để tạo ra nguồn tiền trong môi trường đầy thách thức.

PV