Ưu ái doanh nghiệp, Agribank tỉnh Hòa Bình ‘ôm’ nợ xấu gần 100 tỷ đồng?

Luật sư Đặng Văn Cường - Trưởng văn phòng Luật sư Chính Pháp Hà Nội trao đổi với phòng viên

Trong 99 tỷ mà Ngân hàng Agribank tỉnh Hòa Bình cho Công ty CP mía đường Hòa Bình vay, có gói vay sản xuất đường ngắn hạn là 30 tỷ, đã giải ngân 28,7 tỷ đồng, dư nợ 28,724 tỷ đồng. Ông nhận định như thế nào về việc dòng tiền không quay về, nhưng phía ngân hàng vẫn giải ngân?

Theo quy chế cho vay, thì trước khi giải ngân, ngân hàng phải đánh giá tình hình hoạt động kinh doanh, phương án sử dụng vốn, khả năng trả nợ của khách hàng, kiểm tra mục đích vay vốn, việc thực hiện các điều kiện khách hàng đã cam kết, bảo đảm tiền vay, kiểm tra chứng từ giải ngân theo quy định và các nội dung khác tại thỏa thuận cho vay. Việc giải ngân phụ thuộc vào gói vay và các thỏa thuận cho vay của ngân hàng và doanh nghiệp và thời hạn giải ngân chứ không phụ thuộc vào kinh doanh lỗ hay lãi của doanh nghiệp, dòng tiền quay về hay chưa.

Ngân hàng chỉ ngừng giải ngân nếu phát hiện khách hàng sử dụng vốn không đúng mục đích, vi phạm các nội dung trong thỏa thuận cho vay. Còn nếu các điều kiện để giải ngân vẫn đáp ứng đủ thì ngân hàng có thể tiến hành giải ngân.

Theo luật sư, việc Ngân hàng Agribank tỉnh Hòa Bình giải ngân gói vay sản xuất đường ngắn hạn 30 tỷ cho Công ty CP mía đường Hòa Bình, có đúng với Quyết định số 226/QĐ-HĐTV-TD ký ngày 09/03/2017 hay không?

Điều 47 Quyết định 226 áp dụng đối với trường hợp cho vay khách hàng hỗ trợ tháo gỡ khó khăn. Nghĩa là áp dụng đối với khách hàng đang có nợ xấu, nợ đã xử lý rủi ro, nợ đã bán cho VAMC tại Agribank, cần tháo gỡ và quyết tâm khắc phục khó khăn tạo nguồn trả nợ.

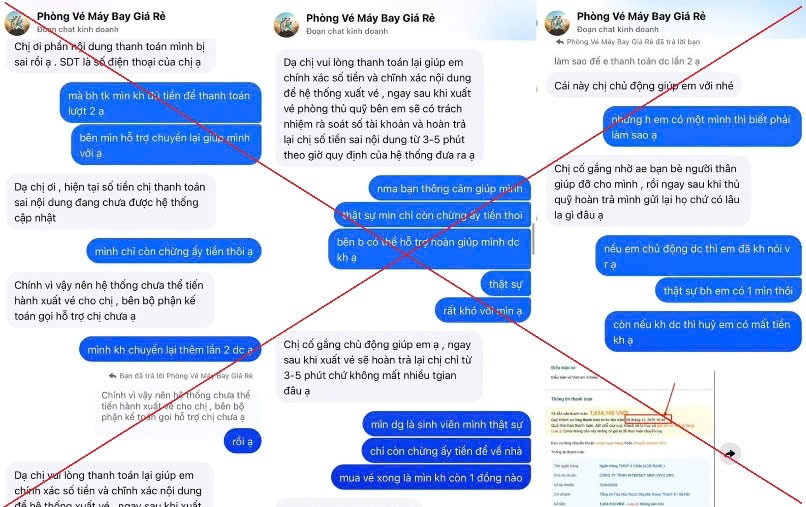

Dòng tiền không quay về, nhưng Ngân hàng Agribank tỉnh Hòa Bình vẫn giải ngân cho Công ty CP mía đường Hòa Bình gói vay sản xuất đường ngắn hạn 30 tỷ

Còn điều kiện cho vay chung của ngân hàng được quy định tại Điều 21 bao gồm: Khách hàng có năng lực pháp luật dân sự năng lực hành vi dân sự, nhu cầu vay vốn để sử dụng vào mục đích hợp pháp, có phương án sử dụng vốn khả thi, có khả năng tài chính để trả nợ. Khi đáp ứng được các điều kiện này thì ngân hàng sẽ có khâu thẩm định, thẩm tra khả năng rủi ro, khả năng trả nợ của doanh nghiệp xem phương án cho vay, trả nợ có khả thi hay không và có thể duyệt cho vay đối với khách hàng đồng thời thỏa thuận cụ thể về cách thức, thời hạn giải ngân.

Thực tế, hồ sơ cho vay thì các phương án khả thi về việc trả nợ của khách hàng chỉ là những dự tính của ngân hàng, còn trên thực tế khi ngân hàng sử dụng vốn vào kinh doanh còn phụ thuộc vào các yếu tố khách quan khác. Ban đầu có thể doanh nghiệp vẫn có khả năng và vẫn thực hiện việc trả nợ đúng hạn, tuy nhiên sau đó doanh nghiệp mất dần khả năng trả thì Ngân hàng sẽ rơi vào trường hợp rủi ro.

Khi chấm dứt cho vay, ngân hàng không thu hồi được vốn về, thì trách nhiệm thuộc về ai? Theo quy định, sẽ xử lý như thế nào?

Trách nhiệm của các cá nhân này chỉ đặt ra nếu trong quá trình xét duyệt cho vay và giải ngân có dấu hiệu vi phạm quy định pháp luật và quy chế cho vay của ngân hàng. Nếu trong quá trình cho vay, có sai sót từ bất kỳ khâu nào, mà lỗi thuộc về các cán bộ phụ trách để gây ra rủi ro thì cán bộ đó phải chịu trách nhiệm.

Tùy thuộc vào mức độ, tính chất hành vi vi phạm và hậu quả mà cá nhân vi phạm có thể bị xử lý kỷ luật, xử phạt vi phạm hành chính hoặc truy cứu trách nhiệm hình sự.

Kho hàng của Công ty CP mía đường Hòa Bình đã bị Ngân hàng Agribank niêm phong

Luật sư đánh giá như thế nào về việc Lãnh đạo Ngân hàng Agribank tỉnh Hòa Bình cho rằng: “Nếu không thu hồi được khoản vay, thì sẽ xử lý về tài sản, nhưng phải có quá trình, khó khăn trong thu nợ nhưng không mất vốn…”?

Quy trình xử lý nợ theo đúng quy định phải trải qua rất nhiều giai đoạn. Đầu tiên Ngân hàng sẽ lập phương án, giải pháp xử lý nợ quá hạn và thông báo cho cá nhân, tổ chức vay để cùng có cách thức xử lý khoản vay.

Trong trường hợp cá nhân, tổ chức vay không thực hiện như cam kết, thỏa thuận đã ký trong Hợp đồng hoặc cố tình không hợp tác để giải quyết khoản vay thì Ngân hàng sẽ tiến hành xem xét để xử lý tài sản bảo đảm. Nếu cá nhân, tổ chức không chịu hợp tác bàn giao tài sản, thì Ngân hàng có thể khởi kiện ra Tòa yêu cầu Tòa án xem xét, giải quyết. Có thể nói, để thu hồi được nợ thì cần có thời gian và trên thực tế rất nhiều ngân hàng gặp khó khăn trong việc thu hồi nợ.

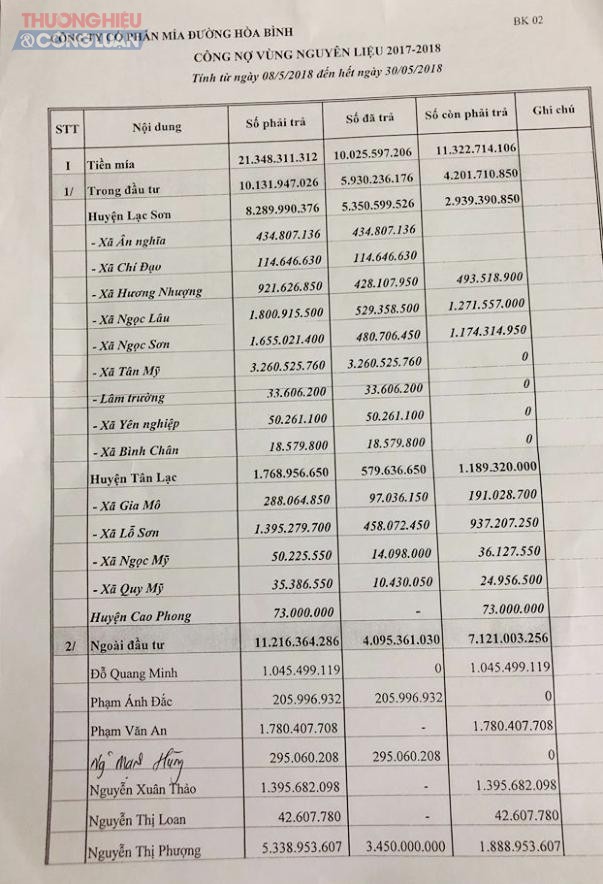

Danh sách công nợ mà Công ty CP mía đường Hòa Bình đang nợ vùng nguyên vật liệu

Hiện nay, để tạo điều kiện xử lý vấn đề nợ xấu của Ngân hàng, pháp luật có quy định cụ thể về việc xử lý nợ xấu tại Nghị quyết số 42/2017/QH14 ngày 21/6/2017 của Quốc hội, bao gồm một số chính sách về xử lý nợ xấu và xử lý tài sản bảo đảm của khoản nợ xấu của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tổ chức mà Nhà nước sở hữu 100% vốn điều lệ do Chính phủ thành lập để xử lý nợ xấu của tổ chức tín dụng; quyền, nghĩa vụ của cơ quan, tổ chức, cá nhân có liên quan trong việc xử lý nợ xấu và xử lý tài sản bảo đảm của khoản nợ xấu của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tổ chức mà Nhà nước sở hữu 100% vốn điều lệ do Chính phủ thành lập để xử lý nợ xấu của tổ chức tín dụng.

Thứ nhất, về điều kiện vay vốn:

Theo quy định tại Thông tư số 39/2016/TT-NHNN về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng thì điều kiện vay vốn được quy định cụ thể như sau:

Tổ chức tín dụng xem xét, quyết định cho vay khi khách hàng có đủ các điều kiện sau đây:

- Khách hàng là pháp nhân có năng lực pháp luật dân sự theo quy định của pháp luật. Khách hàng là cá nhân từ đủ 18 tuổi trở lên có năng lực hành vi dân sự đầy đủ theo quy định của pháp luật hoặc từ đủ 15 tuổi đến chưa đủ 18 tuổi không bị mất hoặc hạn chế năng lực hành vi dân sự theo quy định của pháp luật.

- Nhu cầu vay vốn để sử dụng vào mục đích hợp pháp.

- Có phương án sử dụng vốn khả thi.

- Có khả năng tài chính để trả nợ.

- Trường hợp khách hàng vay vốn của tổ chức tín dụng theo lãi suất cho vay quy định tại khoản 2 Điều 13 Thông tư này, thì khách hàng được tổ chức tín dụng đánh giá là có tình hình tài chính minh bạch, lành mạnh.

Khoản 2 Điều 13 Thông tư 39/2016/TT-NHNN:

2. Tổ chức tín dụng và khách hàng thỏa thuận về lãi suất cho vay ngắn hạn bằng đồng Việt Nam nhưng không vượt quá mức lãi suất cho vay tối đa do Thống đốc Ngân hàng Nhà nước Việt Nam quyết định trong từng thời kỳ nhằm đáp ứng một số nhu cầu vốn:

a) Phục vụ lĩnh vực phát triển nông nghiệp, nông thôn theo quy định của Chính phủ về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn;

b) Thực hiện phương án kinh doanh hàng xuất khẩu theo quy định tại Luật thương mại và các văn bản hướng dẫn Luật thương mại;

c) Phục vụ kinh doanh của doanh nghiệp nhỏ và vừa theo quy định của Chính phủ về trợ giúp phát triển doanh nghiệp nhỏ và vừa;

d) Phát triển ngành công nghiệp hỗ trợ theo quy định của Chính phủ về phát triển công nghiệp hỗ trợ;

đ) Phục vụ kinh doanh của doanh nghiệp ứng dụng công nghệ cao theo quy định tại Luật công nghệ cao và các văn bản hướng dẫn Luật công nghệ cao.

Như vậy, đối chiếu với quy định pháp luật trên, khi cá nhân, doanh nghiệp đáp ứng 5 điều kiện trên thì Ngân hàng sẽ xem xét cho cá nhân, doanh nghiệp đó có thể vay vốn. Ngoài ra, từng Ngân hàng sẽ có thêm những quy chế riêng về điều kiện cho vay. Tuy nhiên, vẫn cần đảm bảo đúng các quy định của Ngân hàng nhà nước Việt Nam như đã nêu ở trên.

Khi đó, khách hàng sẽ nộp hồ sơ bao gồm giấy tờ về nhân thân và các hồ sơ tài liệu chứng minh khả năng tài chính để Ngân hàng xem xét, thẩm định và có quyết định cho vay hay không.

Thứ hai, Ngân hàng, các tổ chức tín dụng khác sẽ thực hiện việc thẩm định hồ sơ trước khi xem xét quyết định cho vay:

Điều kiện thẩm định và cho vay cũng được quy định cụ thể tại Điều 17 Thông tư 39/2016/TT-NHNN:

- Tổ chức tín dụng thẩm định khả năng đáp ứng các điều kiện vay vốn của khách hàng theo quy định tại Điều 7 Thông tư này để xem xét quyết định cho vay. Trong quá trình thẩm định, tổ chức tín dụng được sử dụng hệ thống xếp hạng tín dụng nội bộ, kết hợp với các thông tin tại Trung tâm Thông tin tín dụng quốc gia Việt Nam, các kênh thông tin khác.

- Tổ chức tín dụng phải tổ chức xét duyệt cho vay theo nguyên tắc phân định trách nhiệm giữa khâu thẩm định và quyết định cho vay.

- Trường hợp quyết định không cho vay, tổ chức tín dụng thông báo cho khách hàng lý do khi khách hàng có yêu cầu.

Sau khi hoàn tất các thủ tục, giấy tờ cho vay, Ngân hàng sẽ làm thủ tục giải ngân cho khách hàng.

Như vậy, trong quá trình thẩm định và cho vay, nếu có căn cứ xác định có sự vi phạm quy định pháp luật, vi phạm quy chế cho vay của Ngân hàng, để xảy ra hậu quả nghiêm trọng và thuộc một trong các trường hợp quy định tại Điều 206 BLHS 2015, sửa đổi bổ sung năm 2017, thì có thể bị truy cứu trách nhiệm hình sự về tội “Tội vi phạm quy định về hoạt động ngân hàng, hoạt động khác liên quan đến hoạt động ngân hàng”. Ngoài ra, nếu hành vi vi phạm không thuộc trường hợp trên, thì vẫn có thể bị xử lý về tội “Thiếu trách nhiệm gây hậu quả nghiêm trọng” theo Điều 179 BLHS.

Điều 206. Tội vi phạm quy định về hoạt động ngân hàng, hoạt động khác liên quan đến hoạt động ngân hàng:

1. Người nào thực hiện một trong các hành vi sau đây gây thiệt hại cho người khác về tài sản từ 100.000.000 đồng đến dưới 300.000.000 đồng, thì bị phạt tiền từ 50.000.000 đồng đến 300.000.000 đồng hoặc phạt tù từ 06 tháng đến 03 năm:

a) Cấp tín dụng cho trường hợp không được cấp tín dụng, trừ trường hợp cấp dưới hình thức phát hành thẻ tín dụng;

b) Cấp tín dụng không có bảo đảm hoặc cấp tín dụng với điều kiện ưu đãi cho đối tượng bị hạn chế cấp tín dụng theo quy định của pháp luật;

c) Vi phạm quy định về tỷ lệ bảo đảm an toàn cho hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài theo quy định của Luật các tổ chức tín dụng;

d) Cố ý nâng khống giá trị tài sản bảo đảm khi thẩm định giá để cấp tín dụng đối với trường hợp phải có tài sản bảo đảm;

đ) Vi phạm quy định của pháp luật về tổng mức dư nợ cấp tín dụng đối với đối tượng bị hạn chế cấp tín dụng;

e) Cấp tín dụng vượt giới hạn so với vốn tự có đối với một khách hàng và người có liên quan, trừ trường hợp có chấp thuận của người có thẩm quyền theo quy định của pháp luật;

g) Vi phạm quy định của pháp luật về góp vốn, giới hạn góp vốn, mua cổ phần, điều kiện cấp tín dụng;

h) Phát hành, cung ứng, sử dụng phương tiện thanh toán không hợp pháp; làm giả chứng từ thanh toán, phương tiện thanh toán; sử dụng chứng từ thanh toán, phương tiện thanh toán giả;

i) Kinh doanh vàng trái phép hoặc kinh doanh ngoại hối trái phép;

k) Tiến hành hoạt động ngân hàng khi chưa được cơ quan nhà nước có thẩm quyền cho phép theo quy định của Luật Ngân hàng Nhà nước Việt Nam và Luật các tổ chức tín dụng.”

Tuy nhiên trong trường hợp, cán bộ ngân hàng đã làm đúng quy trình cho vay theo đúng quy định pháp luật, nhưng sau đó vẫn phát sinh rủi ro khi doanh nghiệp không trả được nợ thì Ngân hàng sẽ chịu rủi ro trong trường hợp này.

Thương hiệu và Công luận sẽ tiếp tục thông tin về vụ việc trên.

Mộc Miên – Nguyễn Trung